主页 > imtoken官方版下载安卓最新版 > 今天每个交割日暴涨暴跌 CBOE比特币期货终于告别

今天每个交割日暴涨暴跌 CBOE比特币期货终于告别

在 Cboe 比特币期货之前,“交割日效应”是否有效?

作者 | Hash Pie-LucyCheng

Cboe 是第一个推出比特币期货的公司,今天也是第一个包含自己的期货合约 XBT 的公司。进入历史。

面对大型期货交易所推出的第一份合约的退市,包括 MacroCryptoRevo 和 BitPay 联合创始人 Tony Gallippi 在内的人们认为这是现货市场的一大利好。 Lowstrife 告诉我们,期货的退市在一定程度上有助于减少操纵现货价格的行为; Tony表示,Cboe的比特币期货可能在6月底后迎来下一轮牛市。

截图来自:BitPay 联合创始人 Tony Gallippi 的 Twitter

牛市会不会来,我们现在不知道;但 Cboe 比特币期货自推出以来是否对 BTC 价格产生影响,尚有迹可循。

公告一飞冲天,发射一落千丈。

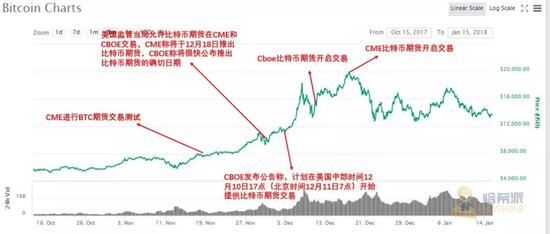

2017年底,比特币价格被疯狂推高,一举突破2万美元大关。在此过程中,Cboe比特币期货的推出也有A功劳。

截图来自:Coinmarketcap

从12月1日美国监管部门允许比特币期货在CME和Cboe交易后,比特币经历了连续几天的暴涨;截至本月8日Cboe期货上线前夕,BTC价格已逼近1.9万美元比特币交割日有什么影响,累计涨幅超过80%。比特币期货开市当天,市场情绪更加高涨,合约交易也因BTC价格持续飙升而多次触发熔断机制。

当然,这种上升势头并没有持续多久。比特币价格在期货合约推出后的第二天立即停滞并转跌,跌幅足以触发熔断机制。尽管由于CME比特币期货即将推出,BTC价格在下周迎来第二轮暴涨;但同样,在其期货合约正式开市后,比特币掉头大跌的戏码再次上演。

风云突变,让Cboe和CME两大交易所的比特币期货背上了“牛市杀手”的恶名。加密货币技术分析师史蒂文指出,期货市场可能是这次低迷的罪魁祸首(比特币价格在 2017 年 12 月下旬暴跌),“期货开盘后,比特币会变得更低,并且有很多数字货币持有。每个人都有承担风险,因为期货交易者做空几乎是不可避免的。”此外,随着Cboe期货结算日的临近,莱特币创始人李启伟也表达了对结算日的担忧。 Gemini交易平台使得期货合约容易被资金操纵;为此他会非常小心地在交割日前后参与交易。

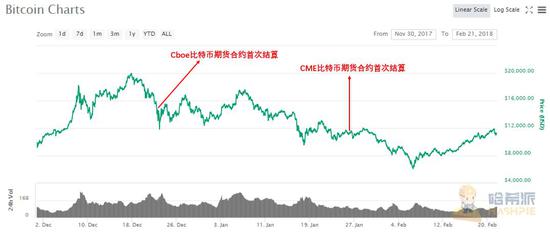

回顾2018年1月17日左右比特币的价格走势,确实如李启伟所说,现货价格波动较大。结算日前一天,比特币暴跌,单日跌幅超过17%;但在结算日,下跌趋势开始放缓,随后四天开始反弹上涨。更有意思的是,在CME结算日前后,比特币价格也经历了类似的先暴跌后回升的操作。

截图来自:Coinmarketcap

两大期货首个结算日前后的异常波动给市场留下了深刻印象;正因为如此,关于“交货日效应”的社区讨论越来越多。

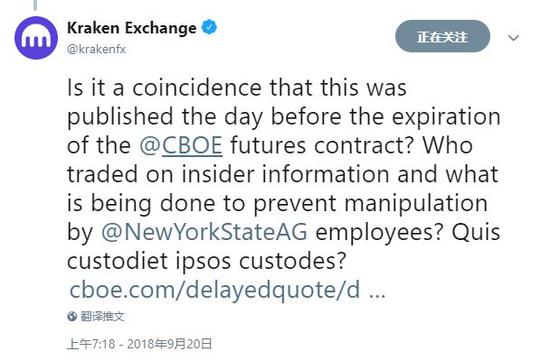

多空博弈仍在继续,“交割日效应”呢?

事实上,交割临近比特币交割日有什么影响,波动加大,是交易者的共识。因为当合约交割日即将到来时,参与期货交易的多空双方为了获得对自己有利的合约交割价格,会在最后一刻发布利己消息,利用强大的资金实力迫使对手做出巨大的损失,等等。甚至现货价格也会产生影响以使其盈利。这里值得一提的是,去年9月,加密货币交易所Kraken在推特上质疑纽约州总检察长办公室,称其在Cboe期货合约结算前发布了《虚拟市场诚信活动报告》,其中包含内幕信息怀疑交易。

截图来自:加密货币交易所 Kraken 官方推特

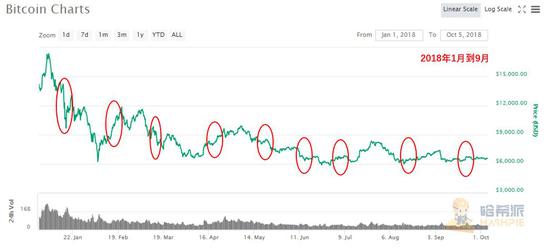

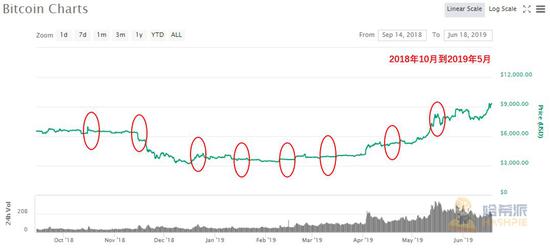

确实,Cboe 期货在头几个月结算,比特币价格在当天出现了明显的价格波动;然而,如下图所示,Cboe 比特币期货到期与现货市场之间的相关性随着时间的推移而减弱。

红圈是去年1月到今年5月的Cboe比特币期货合约。交货时间点

(截图来自:Coinmarketcap)

从具体数据来看,在2018年2月和2018年3月Cboe期货合约结算前,比特币表现出涨幅超过10%%; 3月合约交割前后,价格与1月一样呈现先跌后升的走势,而2月合约交割期间,比特币价格连续数日大幅上涨,累计涨幅超过20%在交货周。但从去年4月开始,这种交割日波动加大的趋势逐渐减弱,有时甚至横盘整理。比如在去年10月、今年2月和3月的期货交割期间,BTC的价格当日涨跌不超过1%。

数据来源:Coinmarketcap

当然,在随后的期货结算日,价格偶尔会出现5%以上的涨幅;但从历史上不难看出,相关时间段的价格波动在很大程度上不仅受Cboe期货交割的影响。以去年 11 月期货合约结算日为例,虽然比特币交割前价格暴跌近 10%,但月中价格下跌的原因更多是比特币带来的连锁效应。 BCH算力大战; BTC 价格上涨受 Bakkt 宣布计划推动比特币期货合约产品实物结算的影响。

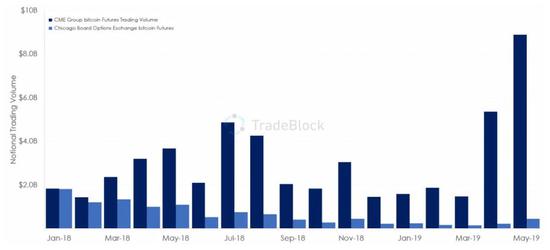

回到最近关于 Cobe 停止比特币期货的讨论,很容易看出原因。与 CME 和 BitMEX 相比,Cboe 的比特币期货交易量太小。 TradeBlock 数据显示,Cboe 的比特币期货交易量自去年以来持续暴跌;最近几个月甚至创下历史新低。因此,Reddit 和 Twitter 上的很多人认为,Cboe 期货交易规模如此之小,即使下线,对市场成交量甚至比特币价格也不会产生太大影响;那么结算日带来的市场反应会更大。不用说。

深蓝色是CME比特币期货交易量;浅蓝色为Cboe比特币期货交易量

(图片来源:TradeBlock)

而Cboe的比特币期货本来就不足,它的合约单位是1BTC,只有最近一个月的3张合约,而且需要44%的初始保证金设置,没有CME期货合约设计Delightful(CME的期货合约以5 BTC为单位,有4个月合约,需要35%的初始保证金,或约3倍杠杆)。与Cboe相比,CME更受机构投资者青睐;而较小的 Cboe 合约则更多是小投资者的选择。为了提高竞争力,Cboe去年放宽了交易规则,开发了新的定价方式,但未能吸引更多投资者;过去几个月芝加哥期权交易所比特币期货的交易量甚至不到芝商所的十分之一。

至于今天是Cboe比特币期货XBT的最后一次结算,从目前来看,市场对此依然没有太大反应——BTC价格近日一直横盘整理,盘中震荡不超过4%;看来在告别XBT的同时,我们也可以宣布Cboe结算日效应正式失效了。